18

18

Пунктом 1 статьи 319 НК РФ установлено, что налогоплательщик самостоятельно определяет порядок распределения прямых расходов на НЗП и на изготовленную в текущем месяце продукцию с учетом соответствия осуществленных расходов изготовленной продукции (выполненным работам, оказанным услугам). Таким образом, предприятию необходимо разработать и закрепить в учетной политике для целей налогообложения количественные показатели (общий вес готовых блюд, вне зависимости от конкретного вида блюда) для расчета прямых расходов на остатки готовой продукции. При этом надо иметь в виду, что указанный порядок распределения прямых расходов (формирования стоимости НЗП) подлежит применению в течение не менее двух налоговых периодов.

Тогда оценка готовой продукции для налогового учета может производиться по следующему алгоритму.

1. Подсчитывается количество (в весе готовых изделий) продукции на конец отчетного периода (с помощью инвентаризации).

2. Подсчитывается количество (также в весе готовых изделий) фактически произведенных блюд в течение отчетного периода. Для этого можно воспользоваться формой „Контрольный расчет расхода продуктов по нормам рецептур на выпущенные изделия за период“.

В указанную форму следует ввести еще одну графу „Вес порции (изделия)“. Тогда при умножении фактического выпуска порций блюд на его вес мы получим данные о количественном выпуске продукции общепита (в кг).

Прямые расходы, приходящиеся на остатки готовой продукции, рассчитываются по следующим формулам:

Прямые расходы на реализованную продукцию уменьшают доходы от реализации в отчетном периоде.

Рассмотрим теперь обобщенный пример отражения в бухгалтерском и налоговом учете реализации готовой продукции и товаров в ресторане.

Пример 4

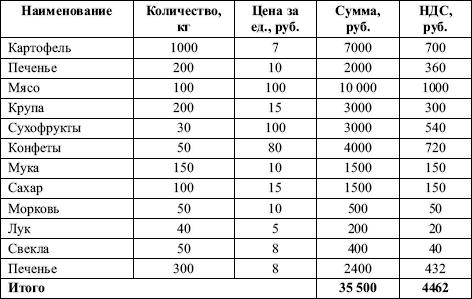

В отчетном периоде на склад ресторана ЗАО „Блюз“ поступили следующие продукты (табл. 4).

Таблица 4

Поступление продуктов на склад

При этом в ЗАО „Блюз“ сформированы бухгалтерские записи:

ДЕБЕТ 41 субсчет „Товары на складе“ КРЕДИТ 60

– 35 500 руб. – оприходованы продукты на склад;

ДЕБЕТ 19 КРЕДИТ 60

– 4462 руб. – учтен НДС согласно счету-фактуре.

1. Порядок отражения операций по реализации товаров.

ЗАО „Блюз“ было принято решение часть продуктов реализовать в розницу через

буфет.

В буфет продукция передана для продажи с торговой наценкой:

• печенье – 200 Ч 10 = 2000 руб., цена в розницу – 17,7 руб.;

• печенье – 100 Ч 8 = 800 руб., цена в розницу – 17,7 руб.;

• конфеты – 40 Ч 80 = 3200 руб., цена в розницу – 141,60 руб.

ДЕБЕТ 41 субсчет „Товары в рознице“ КРЕДИТ 41 субсчет „Товары на складе“

– 6000 руб. – переданы продукты для продажи;

ДЕБЕТ 41 субсчет „Товары в рознице“ КРЕДИТ 42 субсчет „Торговая наценка“

– 4974 руб. – отражена торговая наценка;

ДЕБЕТ 50 КРЕДИТ 90 субсчет „Выручка по розничной торговле“

– 7788 руб. – учтена выручка от продажи в буфете;

ДЕБЕТ 90 субсчет „Себестоимость продаж“ КРЕДИТ 41 субсчет „Товары в рознице“

– 7788 руб. – сформирована себестоимость продаж.

Рассчитываем средний процент торговой наценки на реализованную продукцию:

(0 + 4974): (7788 + 3186) = 0,453;

7788 Ч 0,453 = 3528 руб.

В учете будут сделаны следующие записи:

ДЕБЕТ 90 субсчет „Себестоимость продаж“ КРЕДИТ 42

3528 руб. – сторнируется торговая наценка;

ДЕБЕТ 90 субсчет „Себестоимость продаж“ КРЕДИТ 44

– 1000 руб. – списаны расходы по розничной торговле;

ДЕБЕТ 90 субсчет „Себестоимость продаж“ КРЕДИТ 68 „Расчеты с бюджетом по НДС“

– 1188 руб. начислен НДС с реализации.

Рассмотрим порядок формирования финансового результата в бухгалтерском учете:

ДЕБЕТ 90 субсчет „Прибыль/убыток от продаж“ КРЕДИТ 99

– 1340 руб. – получена прибыль от продажи. В налоговом учете.

Предположим, что транспортно-заготовительные расходы включены в цены товаров.

Тогда прямые расходы по розничной торговле формируются только из покупной стоимости товаров. Все остальные затраты на продажу будут являться косвенными расходами.

Необходимо сформировать себестоимость реализованных товаров. Учетной политикой ЗАО „Блюз“ для целей налогообложения установлена оценка списания товаров по средней себестоимости. При этом в налоговом учете не предусмотрен способ формирования себестоимости реализованных товаров путем расчета средней торговой наценки.

18

18